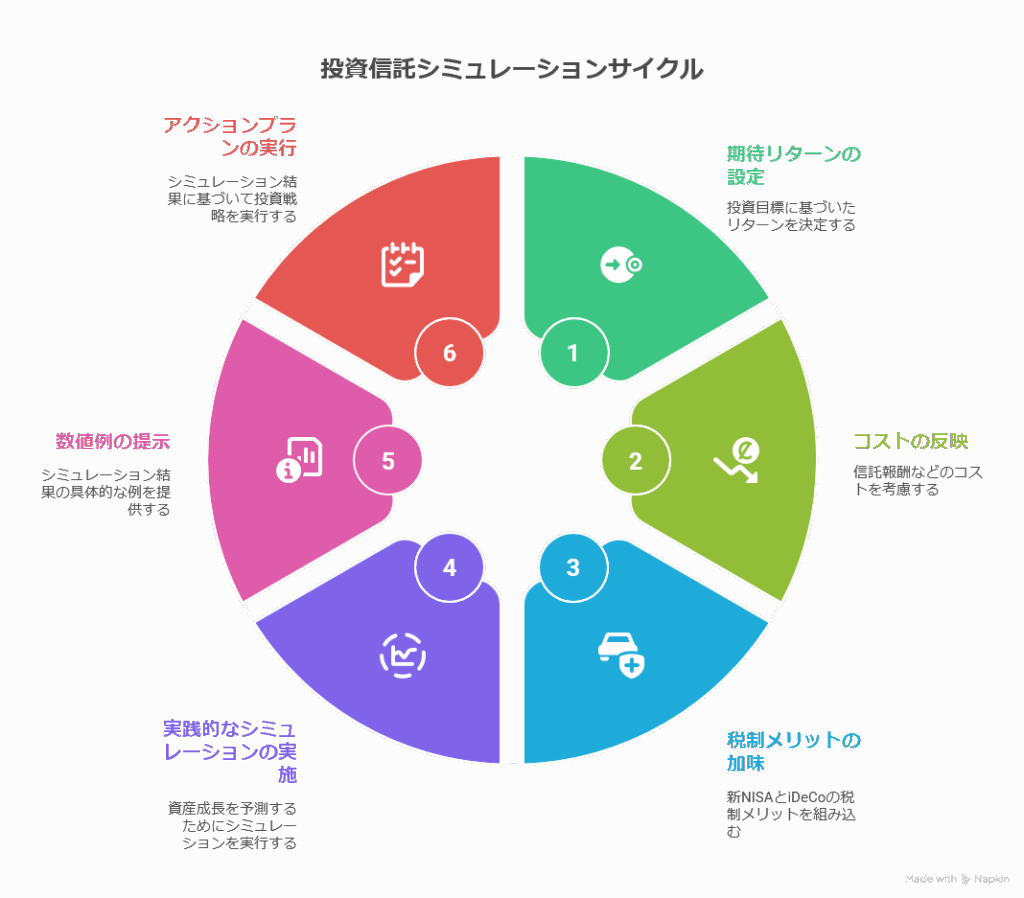

投資をこれから始める方も、既に積立を続けている方も、将来の資産を数値でイメージできることは安心感につながります。そこで、この記事では「投資信託 シミュレーション」を軸に、期待リターンの設定方法、また、信託報酬などのコストを反映したネットリターンの考え方、さらに、新NISAとiDeCoの税制メリットを加味した実践的なシミュレーション手法をわかりやすく解説します。その上、具体的な数値例と実行可能なアクションプランも提示しますので、結果として、そのまま実務に活かしていただけます。

初心者でもわかる投資信託シミュレーションの役割と基本

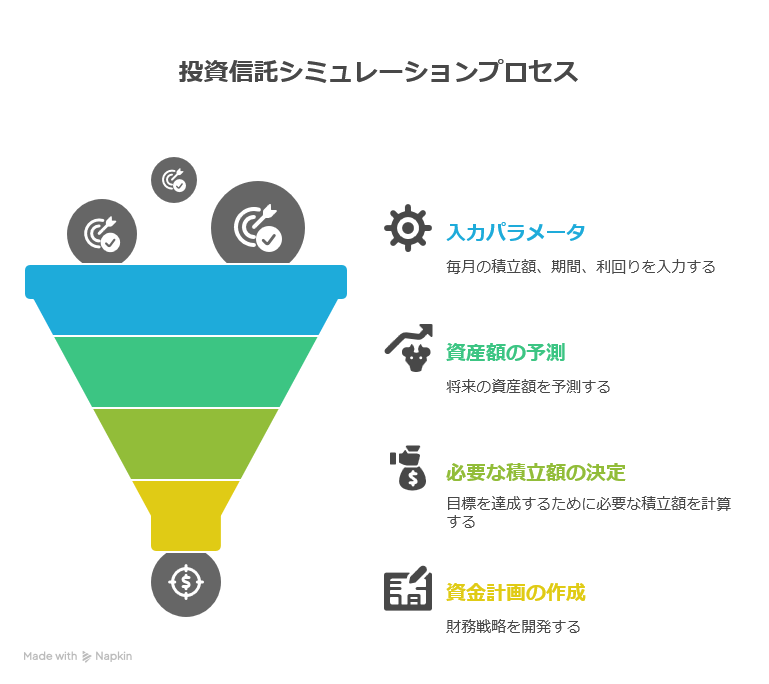

投資信託シミュレーションは、毎月の積立額、投資期間、期待利回りの三つを入力して将来の資産額を試算するツールです。この結果、目標金額から逆算して必要な積立額が明確になります。なぜなら、シミュレーションは単なる予測ではなく、資金計画を立てるための行動指針を与えるものだからです。とりわけ、長期積立では複利効果が効いてくるため、期間設定が結果に与える影響が大きくなります。

さらに、シミュレーションを使うことで、短期の市場変動に一喜一憂するのではなく、目標に向けた道筋が見える化されます。具体的に言えば、老後資金や子どもの教育費など、目標金額に達するまでの月々の拠出額が明確になり、必要なら家計の見直しや優先順位の付け替えを行う判断材料になります。初期投資の有無や一括投資と分散投資の比較も容易に行えます。

投資信託シミュレーションで失敗しない期待リターン設定法

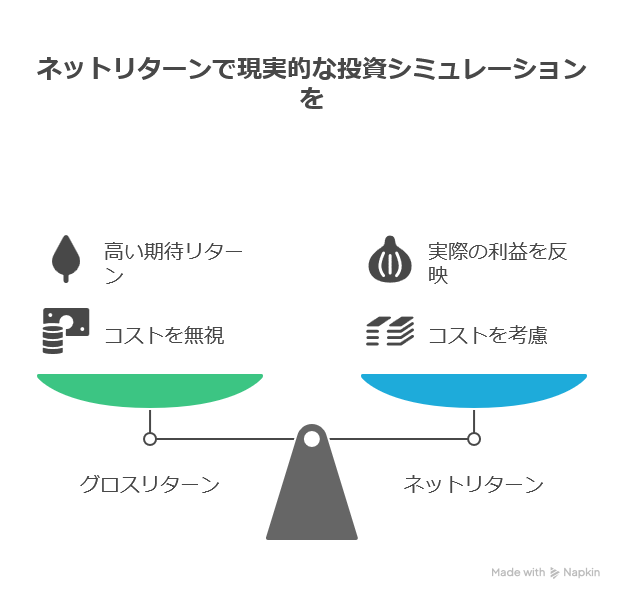

期待リターンは資産クラスごとに目安が異なりますが、まず、シミュレーションでは必ずネットリターンで設定してください。なぜなら、投資信託の場合、信託報酬や信託財産留保額といったコストが実際の利回りを下げるからです。たとえば、表面的に年利5%を期待する商品でも、信託報酬が2%であれば実質は年利3%になります。したがって、シミュレーションでは弱気1%、標準3%、強気5%といった複数シナリオを用意し、ネットリターンで比較することが信頼性を高めます。

次に、ネットリターンの考え方を具体的に理解するために、実際に費用をいくつか洗い出してください。たとえば、信託報酬のほかに、買付手数料、信託財産留保額、運用に伴う税などが発生する場合があります。これらを加味することで、ネットリターンを計算することで、シミュレーション結果が現実に近い数値となります。その結果、後から想定と乖離して慌てるリスクを低減できます。

新NISAを最大活用する投資信託シミュレーションのポイント

新NISAは、まず運用益が非課税となる点が最大の特徴です。このため、シミュレーションで非課税効果を数値化することで、長期積立の節税メリットがより具体的に見えてきます。たとえば、月5万円を30年間、年利3%で運用した場合、積立総額と運用益の合計は約2,913万円となり、非課税による節税効果は約226万円となります。したがって、こうした数値を把握することは、非課税枠をどのように配分すべきか判断する際に非常に有益です。

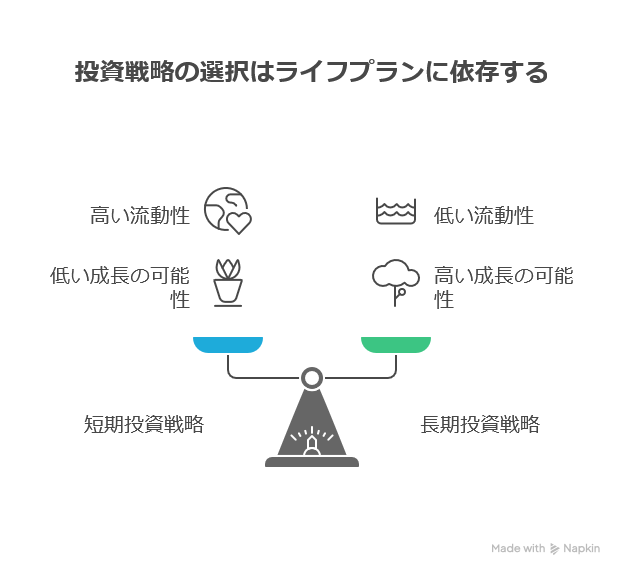

次に、新NISAをどう使うかは投資家のライフプランによって異なります。もし短期的に必要な資金が見込まれる場合は、NISAの枠を流動性の高い商品に振るのが合理的です。一方で、長期的な資産形成を目的とする場合は、全世界株式など長期的な成長が期待でき、かつ低コストのインデックス型投資信託に充てることが推奨されます。さらに、売却によって非課税枠を再利用できる特徴を生かし、年間の資金配分計画を立てて運用することが重要です。このように、目的と期間に応じてNISA枠を戦力的に使い分けることで、非課税の恩恵を最大限に活かせます。

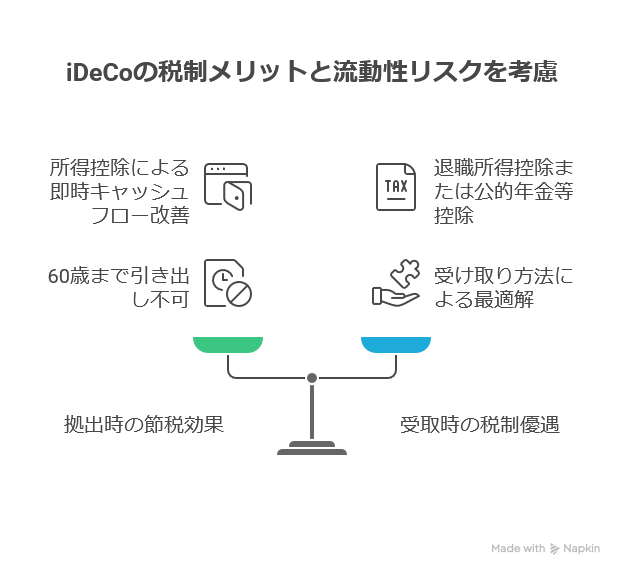

iDeCoを活用した投資信託シミュレーションの税制メリット

iDeCoは、まず拠出時に掛金が全額所得控除となるため、現在の税率が高い人ほど即時的なキャッシュフロー改善効果が大きくなります。さらに、シミュレーションにおいては、拠出時の節税効果に加えて、運用中の非課税メリットや受取時の退職所得控除・公的年金等控除をすべて織り込むことが重要です。

このように、節税効果を多面的にとらえることで、iDeCoの本来のメリットを正確に評価できます。

ただし、iDeCoは原則60歳まで引き出せないため、流動性リスクを十分に考慮した上で拠出額を決定する必要があります。

次に、受取時の税制優遇について見ていきましょう。

例えば、一時金で受け取る場合は退職所得扱いになり、年金形式で受け取る場合には公的年金等控除が適用されます。したがって、シミュレーションでは受け取り時の税率や他の退職金との兼ね合いを試算し、受け取り方の最適化を行うことが不可欠です。結果として、こうした検討を重ねることで、最終的な手取り額に関する精度が高まり、より現実的な資産計画を立てられます。

行動経済学で投資信託シミュレーションの継続力を高める方法

シミュレーションは、まず投資家の行動のアンカーとして機能します。特に、弱気・標準・強気のシナリオを事前に可視化しておくことで、市場下落時のパニック売りを防ぐ効果があります。さらに、複数シナリオを用意しておくことは、自分がどこまでの損失に耐えられるかという「最悪ケース」を理解することにつながります。その結果、長期的に投資を継続するためのモチベーションを支えることができます。加えて、無理のない範囲で継続可能な積立額を設定しておくことにより、途中解約リスクを抑制できます。

次に、より実務的な工夫としては、自動積立やドルコスト平均法の活用することが挙げられます。これによって、感情的な売買判断を減らし、計画通りの投資を淡々と続けやすくなります。また、家計の安全余地を確保するために、生活防衛資金を別途積み立てておくことも重要です。このように、日常的な習慣として資金管理を行うことで、シミュレーションで設定した前提を現実の運用環境に近づけることができます。

投資信託シミュレーションを正しく活用する実践チェックリスト

投資信託やNISA、iDeCoのシミュレーションを行う際は、次のポイントを意識すると精度が大きく向上します。

- まず、入力はネットリターンで行ってください。

信託報酬やその他コストを差し引いた後の実績利回りを用いることが不可欠です。これにより、実際の運用成果に近いシミュレーション結果を得られます。 - 次に、複数シナリオを比較しましょう。

弱気・標準・強気の3パターンで感度分析を行うことで、さまざまな市場環境における資産推移を確認できます。このように、リスク許容度を把握することが長期継続の鍵となります。 - また、NISAとiDeCoは別々にシミュレーションしてください。

それぞれの制度は税制メリットの内容が異なるため、比較することで最適な組み合わせを導き出せます。 - さらに、流動性とライフイベントを考慮しましょう。

iDeCoは原則60歳まで引き出せないため、将来の支出予定と照らし合わせながら拠出額を設定することが重要です。 - 加えて、ツールの前提条件も確認してください。

利用している金融機関のシミュレーションツールが、想定利回りやコストなどの前提値を明示しているかを確認することで、誤差を最小化できます。 - 最後に、手数料やポイント還元も見逃せません。

特に、カード積立やポイント投資は、長期的に見ると総コストを削減する効果があります。したがって、これらを含めて総合的に判断することが大切です。

無料で使える代表的な投資信託シミュレーションツール5選

ここまでの理論を実際に試すには、まず無料の投資信託シミュレーションツールを活用してみるのが最も効果的です。

なぜなら、実際に入力して確認することで、理論だけでは分かりにくい資産運用の感覚を具体的に体感できるからです。

さらに、主要な金融機関や公的機関が提供しているツールを利用すれば、安全かつ正確なシミュレーションが可能です。

| ツール名 | 提供元 | 主な特徴 |

|---|---|---|

| 金融庁「資産運用シミュレーション」 | 金融庁 | 入力項目が少なく、初心者でも簡単に使えます。積立金額・期間・利回りを入れるだけで、将来資産を瞬時に表示。 |

| モーニングスター「積立シミュレーション」 | モーニングスター株式会社 | 実際のファンドデータを基に過去リターンを比較できます。信託報酬を加味した「ネットリターン」シミュレーションにも最適。 |

| 楽天証券「積立かんたんシミュレーション」 | 楽天証券 | 新NISAに完全対応。毎月積立に加えてボーナス併用設定も可能。グラフで結果が一目でわかります。 |

| SBI証券「投信積立シミュレーション」 | SBI証券 | シンプルで使いやすく、利回りや積立額を変えながら複数パターンを比較できます。グラフ表示も見やすい設計。 |

| auカブコム証券「投信シミュレーション」 | auカブコム証券 | インフレ率を入力でき、実質的な将来価値を算出できます。現実的なリターン把握に最適。 |

これらのツールを活用することで、理論だけでなく、「あなた自身の資産計画」を可視化できます。たとえば、年利3%・積立期間30年のケースを入力して、ネットリターンを考慮した結果を比較してみてください。このように、どのツールも無料で利用できるため、まずは気軽に試してみるのがおすすめです。

数値で理解する投資信託シミュレーションの実際の効果

実践例としていくつかの試算を紹介します。ただし、これらはあくまで概算であり、実際の結果は商品コストや市場環境で変動する点に注意してください。そのため、自分でシミュレーションを行う際は、必ずネットリターンを用いて計算することが重要です。

| 積立金額(月) | 期間(年) | 想定年利(ネット) | 積立総額と運用益の合計(概算) | 非課税による節税効果(概算) |

|---|---|---|---|---|

| 1万円 | 25年 | 3% | 約446万円 | 約29.6万円 |

| 1万円 | 30年 | 3% | 約582万円 | 約45.2万円 |

| 5万円 | 30年 | 3% | 約2,913万円 | 約226.2万円 |

これらの数値からわかることは、期間を延ばすことと積立額を増やすことが、複利効果と税制優遇の双方で有利になるという点です。しかしながら、高リターンを追求するあまりコストの高いファンドを選ぶと、実質的に手元に残る利回りが低くなってしまう可能性があるため、注意が必要です。

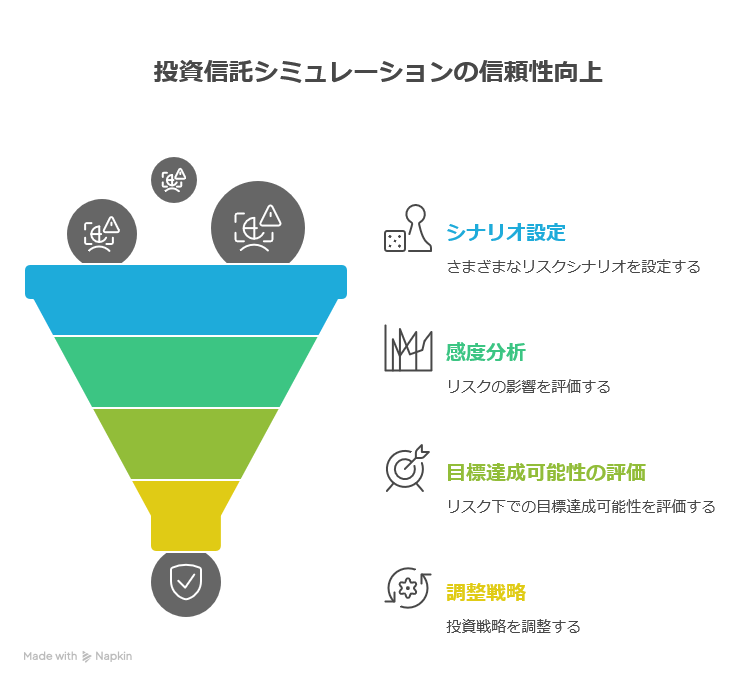

投資信託シミュレーションで考慮すべきリスクと感度分析

シミュレーションの信頼性を上げるためには、まず次のようなリスク要因を織り込むことが重要です。

具体的には、市場の下落シナリオでの運用益、インフレ率、手数料上昇の可能性、さらに想定外のライフイベントによる一時的な引き出しなどを設定し、感度分析を行ってください。

また、複数のリスクを同時に変化させた場合でも、目標達成可能かどうかを確認することが必要です。

その上で、感度分析の結果を踏まえ、継続可能な積立額の調整や緊急用の流動資産の確保の方針を決めるとよいでしょう。

このように、感度分析は投資計画の頑強性を評価する手段となり、想定外の事態に直面した際も落ち着いて対応できる準備につながります。

今日から始める投資信託シミュレーションの実践アクション

この記事のポイントを整理すると、投資信託シミュレーションを効果的に活用するためには、次の点を意識してください。

- まずはネットリターンでシミュレーションすること

信託報酬等のコストを差し引いた利回りを入力しましょう。 - 新NISAとiDeCoを別々にシミュレーションして比較すること

特にiDeCoは所得水準による節税効果が大きいため、個別に確認することが必要です。 - 無理のない継続可能な積立額を設定すること

家計の安全余地を確保し、長期的に安定して積み立てられる金額にしましょう。 - 低コストの分散型商品を優先検討すること

非課税枠は長期安定運用に向く商品に使うことが推奨されます。 - 必要なら専門家に相談すること

まとまった資金投入や複雑な出口戦略については、専門家の助言を仰ぐと安心です。 - 定期的にシミュレーションを見直すこと

市場環境やライフイベントに応じて計画を更新しましょう。 - 行動ルールを作ること

下落時にどう対応するかを事前に決めておくことで、冷静な判断が可能になります。

この記事で紹介した指針を踏まえて、ぜひご自身の数値で投資信託シミュレーションを試してみてください。

シミュレーションは、計画を具体化する強力なツールです。定期的に見直し、調整を重ねることで、より現実的で安心な資産形成を進めることができます。

コメント